Differenz zwischen Absicherung und Terminkontrakt | Hedging vs Forward-Vertrag

Wesentlicher Unterschied zwischen Hedging und Terminkontrakt

Der wesentliche Unterschied zwischen Hedging und Terminkontrakt besteht darin, dass Hedging eine Methode zur Reduzierung des Risikos eines finanziellen Vermögenswerts ist während ein Terminkontrakt ein Vertrag zwischen zwei Parteien ist, um einen Vermögenswert zu einem bestimmten Preis zu einem zukünftigen Zeitpunkt zu kaufen oder zu verkaufen. Da die Finanzmärkte komplex geworden und gewachsen sind, ist die Absicherung für Investoren zunehmend relevant geworden. Die Absicherung bietet Sicherheit bei einer zukünftigen Transaktion, bei der das Verhältnis zwischen Absicherung und Terminkontrakt darin besteht, dass letztere eine Art von Vertrag ist, der zur Absicherung verwendet wird.

INHALT

1. Übersicht und Tastendifferenz

2. Was ist Absicherung

3. Was ist ein Forward-Vertrag

4. Seite an Seite Vergleich - Absicherung gegen Termingeschäft

5. Zusammenfassung

Was ist Hedging?

Die Absicherung ist eine Methode zur Reduzierung des Risikos eines finanziellen Vermögenswerts. Ein Risiko ist eine Unsicherheit, das zukünftige Ergebnis nicht zu kennen. Wenn ein finanzieller Vermögenswert abgesichert ist, bietet er eine Sicherheit darüber, wie hoch sein Wert zu einem späteren Zeitpunkt sein wird. Sicherungsinstrumente können die folgenden zwei Formen annehmen.

Börsengehandelte Instrumente

Börsengehandelte Finanzprodukte sind standardisierte Instrumente, die nur an organisierten Börsen in standardisierten Anlagegrößen gehandelt werden.

Over the Counter Instrumente (OTC)

Im Gegensatz dazu können Over-the-Counter-Vereinbarungen bei Abwesenheit eines strukturierten Austauschs materialisiert werden, so dass sie entsprechend den Anforderungen von zwei Parteien Anforderungen von zwei Parteien.

Sicherungsinstrumente

Es gibt vier Hauptarten von Sicherungsinstrumenten, die üblicherweise verwendet werden.

Vorwärts

Futures

Ein Futures ist eine Vereinbarung zum Kauf oder Verkauf einer bestimmten Ware oder eines bestimmten Finanzinstruments zu einem festgelegten Preis zu einem bestimmten Datum in der Zukunft. Futures sind börsengehandelte Instrumente.

Optionen

Eine Option ist ein Recht, aber keine Verpflichtung, einen finanziellen Vermögenswert an einem bestimmten Datum zu einem vorab vereinbarten Preis zu kaufen oder zu verkaufen. Eine Option kann entweder eine "Kaufoption" sein, die ein Kaufrecht oder eine "Verkaufsoption" ist, die ein Verkaufsrecht darstellt. Optionen können zwischen handelbaren oder außerbörslichen Instrumenten getauscht werden

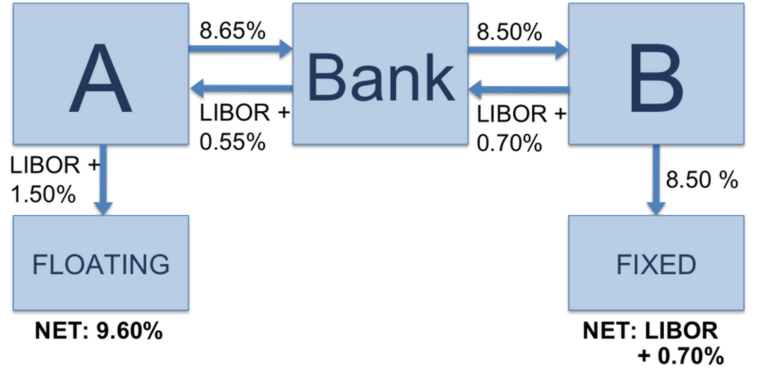

Swaps

Ein Swap ist ein Derivat, bei dem zwei Parteien eine Vereinbarung zum Tausch von Finanzinstrumenten eingehen.Während es sich bei dem Basiswert um ein Wertpapier handeln kann, werden die Zahlungsströme üblicherweise in Swaps getauscht. Swaps sind über die Zählerinstrumente.

Abbildung 01: Swap-Instrument

Was ist ein Forward-Vertrag?

Ein Terminkontrakt ist ein Vertrag zwischen zwei Parteien zum Kauf oder Verkauf eines Vermögenswerts zu einem festgelegten Preis an einem zukünftigen Datum.

E. G., Company A ist eine kommerzielle Organisation und beabsichtigt, 600 Barrel Öl aus der Firma B zu kaufen, die in weiteren sechs Monaten Öl exportiert. Da die Ölpreise ständig schwanken, beschließt A, einen Vorvertrag abzuschließen, um die Unsicherheit zu beseitigen. Infolgedessen schließen die beiden Parteien eine Vereinbarung ab, bei der B die 600 Ölfässer zu einem Preis von 175 Dollar pro Barrel verkaufen wird.

Die Spotrate (heute pro Rate) eines Ölfasses beträgt 123 US-Dollar. In weiteren sechs Monaten kann der Preis eines Ölfasses mehr oder weniger als der Kontraktwert von 175 US-Dollar pro Barrel betragen. Ungeachtet des zum Zeitpunkt des Vertragsabschlusses gültigen Preises (Kassakurs am Ende der sechs Monate). B muss laut Vertrag einen Barrel Öl für $ 175 an A verkaufen.

Nach sechs Monaten wird davon ausgegangen, dass der Kassakurs 179 US-Dollar pro Barrel beträgt. Der Unterschied zwischen den Preisen, die A für die 600 Barrel aufgrund des Vertrags zahlen muss, kann mit dem Szenario verglichen werden, wenn der Vertrag nicht existiert.

Preis, wenn der Vertrag nicht bestand (179 $ * 600) = 107 $, 400

Vertraglich bedingter Preis (175 * 600 $) = 105.000 $

Preisdifferenz = > Unternehmen A hat durch Eingabe des obigen Terminkontrakts $ 2 400 eingespart.

Forwards sind Over-the-Counter (OTC) Instrumente, sie können nach einer Transaktion angepasst werden, was ein signifikanter Vorteil ist. Aufgrund fehlender Governance kann jedoch ein hohes Ausfallrisiko bei Termingeschäften bestehen.

Was ist der Unterschied zwischen Absicherung und Terminkontrakt?

- Diff Artikel Mitte vor Tabelle ->

Absicherung gegen Termingeschäfte

Absicherung ist eine Technik, mit der das Risiko eines finanziellen Vermögenswerts reduziert wird. |

|

| Terminkontrakt ist ein Vertrag zwischen zwei Parteien, um einen Vermögenswert zu einem festgelegten Preis an einem zukünftigen Datum zu kaufen oder zu verkaufen. | Natur |

| Die Absicherungstechniken können börsengehandelte oder außerbörsliche Instrumente sein. | |

| Termingeschäfte sind über die Gegeninstrumente. | Arten |

| Forwards, Futures, Optionen und Swaps sind beliebte Absicherungsinstrumente. | |

| Terminkontrakte sind eine Art von Sicherungsinstrumenten. | Zusammenfassung - Absicherung gegen Termingeschäfte |

Der Unterschied zwischen Absicherungsgeschäften und Terminkontrakten hängt hauptsächlich von ihrem Anwendungsbereich ab, in dem die Absicherung breiter gefasst ist, da sie viele Techniken umfasst, während der Terminkontrakt einen engen Spielraum hat. Beide Ziele sind ähnlich, wenn sie versuchen, das Risiko einer zukünftigen Transaktion zu verringern. Ferner ist der Markt für Terminkontrakte in Volumen und Wert signifikant, da die Details von Terminkontrakten auf den Käufer und den Verkäufer beschränkt sind. Die Größe dieses Marktes ist jedoch schwer einzuschätzen.

Referenz:

1.Picardo, CFA Elvis. "Forward-Vertrag. "Investopedia. N. p., 03 Apr. 2015. Web. 04. Mai 2017..

2. "Forward-Vertrag. "Investieren von Antworten Aufbau und Schutz Ihres Reichtums durch Bildung Herausgeber der 2. nächsten Banken, die fehlschlagen könnten. N. p., n. d. Web. 04. Mai 2017..

3. Aktie / Aktienmarkt Investieren - Live BSE / NSE, Indien Aktienmarkt Empfehlungen und Tipps, Live Börsen, Sensex / Nifty, Rohstoffmarkt, Investment Portfolio, Finanznachrichten, Fonds. N. p., n. d. Web. 04. Mai 2017..

Bild mit freundlicher Genehmigung:

1. "Vanilla-Zinsswap mit Bank" Von Suicup - Eigene Arbeit (CC BY-SA 3. 0) via Commons Wikimedia